Der ultimative FMCG-Guide: Alles über Fast Moving Consumer Goods

Appinio Research · 14.07.2021 · 16min Lesezeit

Inhalt

Eine Packung Milch, eine Tube Zahnpasta oder eine Flasche Mineralwasser — alles selbstverständliche Produkte, ohne die wir gar nicht mehr leben wollen. Für uns sind es Dinge des täglichen Bedarfs, im Fachjargon sagt man FMCG — Fast Moving Consumer Goods. Weil täglich mehrere Millionen Menschen auf der ganzen Welt solche Produkte kaufen, hat sich ein riesiger, milliardenschwerer Markt etabliert, auf dem etliche Marken miteinander konkurrieren und die Herzen von Konsumenten mit neuen Produkten erobern wollen. Doch was verbirgt sich alles hinter dem Begriff FMCG? Was macht die Branche aus, welche Unternehmen mischen auf dem Markt mit? Fragen, auf die dieser Guide Antworten liefert, anhand aktueller Studienergebnisse von Appinio zum deutschen FMCG-Markt – inklusive einzigartiger Einblicke in deutsche Zielgruppen in die Bereiche Food und Hygieneartikel.

Was ist FMCG? Eine Abkürzung, Millionen Produkte

FMCG ist eine Abkürzung für einen sperrigen Begriff aus dem Handel. Das Akronym steht für Fast Moving Consumer Goods. Schnell rotierende Waren, die regelmäßig gekauft, aufgebraucht und wieder neu gekauft werden (müssen). Produkte des täglichen Bedarfs. Diese Art von Produkte werden auch Schnelldreher genannt, verweilen nicht lange im Ladenregal und werden häufig impulsiv und ohne groß zu vergleichen gekauft. Im deutschen Sprachgebrauch hat sich jedoch der englische Begriff Fast Moving Consumer Goods sowie die Abkürzung FMCG etabliert.

Hinter der Definition von Fast Moving Consumer Goods (FMCG) steckt ein einfaches Schema: In einem Geschäft ist die limitierte Ladenfläche ein entscheidender Faktor, um Erlöse kalkulieren zu können. Zur Steigerung von Produktivität und Umsatz können entweder die Preise erhöht werden oder die vorhandene Verkaufsfläche besser genutzt werden – etwa durch eine hohe Warenrotation.

FMCG-Produkte werden in verschiedene Kategorien unterteilt:

- Nahrungsmittel und Getränke

- Pflegeprodukte und Reinigungsprodukte

- Alkohol & Zigaretten

- Nicht-verschreibungspflichtige Medikamente und medizinische Artikel

Solche Produkte werden ständig nachgekauft und müssen oftmals schnell verbraucht werden, zum Beispiel weil sie ein kurzes Haltbarkeitsdatum haben.

Übrigens: Das Gegenstück nennt sich Slow Moving Consumer Goods, also Langsamdreher. Hierzu zählen Waren, die teils länger als ein Jahr ausliegen und die mit längeren Überlegungen verbunden sind, bevor sie gekauft werden. Das sind zum Beispiel Autos, Möbelstücke oder technische Produkte mit langer Lebensdauer und einem höheren Preis.

Diese Branchen gibt es in der FMCG-Welt

Der Begriff Fast Moving Consumer Goods (FMCG) deckt ein riesiges und vielfältiges Sortiment ab — doch welche Produkte und Bereiche fallen darunter? Die bekanntesten sind etwa Körperpflegeprodukte, Zahnpasta, Waschmittel und so ziemlich jedes Lebensmittel. Hinzu kommen Waren für den gehobenen Bedarf, etwa Genussmittel wie Wein und Bier, aber auch alkoholfreie Getränke. Selbst Brennstoffe wie Benzin oder Erdgas zählen dazu.

Um in der Fülle der Produktwelt nicht den Überblick zu verlieren, wird häufig nach verschiedenen Marktsegmenten differenziert: Food, Tabak, Körperpflege, sowie Wasch-, Putz- und Reinigungsmittel. Immer wichtiger wird zudem der Online-Handel für FMCG-Produkte: Er wächst stetig und erfreut sich steigender Beliebtheit seitens der Konsumenten. Der Online-Markt mit FMCG-Produkten ist vergleichsweise klein, doch der Einfluss von E-Commerce nimmt weiter zu. So fällt der Anteil der FMCG-Produkte am gesamten Online-Handelsumsatz in Deutschland 2016 mit 1,8 Prozent noch vergleichsweise wenig ins Gewicht, was aber 2020 mit über 10 Prozent schon ganz anders aussah. Dieser stark ansteigende Trend zeigte sich bereits vor der Corona-Pandemie, welche den Online-Boom zusätzlich ankurbelt.

Diese Unternehmen bestimmen den FMCG-Markt

Viele Branchen und Industriezweige sind hart umkämpft, doch beim FMCG-Markt herrschen nochmal ganz andere Kräfteverhältnisse. Viele nationale, internationale und globale Player drängen in den Markt und platzieren ihre Produkte. Eines der wertvollsten Unternehmen im Food-Segment mit einer enormen globalen Käuferreichweite ist seit vielen Jahren Coca-Cola. Aber auch Nestlé, Unilever oder Mondelēz haben den Markt mit ihren ikonischen Produkten und zahlreichen Untermarken scheinbar fest im Griff.

Im Bereich Tabak beanspruchen Unternehmen wie British American Tobacco oder Philip Morris riesige Marktanteile für sich. Das Segment Körperpflege, sowie Reinigungsmittel wird von Großkonzernen wie L’Oreal, Beiersdorf oder Procter & Gamble dominiert. Mit zu den bekanntesten deutschen Unternehmen und Marken zählen Henkel, Beiersdorf, Granini-Eckes sowie Haribo.

Nachhaltigkeit ist nicht nur Sache der Gen Z

Jeder zweite Deutsche (50 Prozent) kauft zumindest manchmal nachhaltige Produkte. Während nur fünf Prozent komplett die Finger von Bio, Fairtrade und Co. lassen, packen 25 Prozent meistens oder sogar wann immer sie können nachhaltige Produkte in den Warenkorb. Die potenziellen Käufergruppen sind also vorhanden und sogar ziemlich groß.

Das macht die Branche so speziell

Jede Industriebranche hat ihre Eigenheiten, das ist auch bei den Fast Moving Consumer Goods (FMCG) nicht anders. Branchenprimus Nestlé hat allein 2020 fast 3,1 Milliarden Euro allein in Deutschland umgesetzt, der weltweite Umsatz beläuft sich auf fast 77 Milliarden Euro. Der Online-Markt wächst seit Jahren — allein in Deutschland beläuft sich der Umsatz auf 7,5 Milliarden Euro — und ist daher auch wie kaum in einer anderen Branche hart umkämpft. Marktneulinge müssen sich daher auf einige Herausforderungen einstellen.

- Gesättigter Markt

Etliche Großkonzerne beanspruchen FMCG-Marktanteile für sich, in jedem Segment herrscht großer Konkurrenzdruck. Doch nicht nur die Konzerne, sondern auch kleinere und junge Unternehmen drängen mit ihren Produkten auf den Markt. Das macht den Einstieg in den Markt extrem schwierig, da Konkurrenzprodukte so zahlreich vorhanden sind und der Markt übersättigt scheint. Neue Marken und Produkte haben daher geringe Chancen, sich auf dem dynamischen Markt zu behaupten und langfristig zu etablieren.

- Zugkraft Marke

Markenstärke und Markenpräferenz sind in jeder Branche entscheidende Erfolgsfaktoren. Bei FMCG spielen sie eine noch wichtigere Rolle. Konsumenten bevorzugen bestimmte Produkte und Marken; solche Kaufentscheidungen werden teils unterbewusst getroffen. Die Herausforderung für neue Marken ist es, Verbraucher aus ihrem gewohnten Verhalten zu reißen und sie mit neuen Produkten vertraut zu machen.

- Konkurrenz durch die Handelsmarken

Nicht nur Hersteller wollen ihre Produkte in Supermärkten möglichst prominent platzieren und in hohen Mengen verkaufen. Auch Handelsmarken drängen mit Eigenmarken in den Markt, zum Beispiel Supermärkte wie Rewe (mit den Eigenmarken Ja! oder Rewe Beste Wahl) oder Online-Shopping Plattformen wie Amazon. Dadurch steigt der Innovationsdruck auf bereits etablierte Marken, aber auch auf neue Akteure. Eine klare Positionierung kann daher über Erfolg und Misserfolg entscheiden. Eine gute Möglichkeit, sich von der Konkurrenz abzuheben, ist der Fokus auf Nachhaltigkeit.

Sind einem allerdings diese Herausforderungen bewusst, können dank Innovationsgeist und kreativem Vertrieb neue Produkte etabliert und Marken zu Love Brands aufgebaut werden.

Die FMCG-Branche ist komplex, zu global und kleinteilig ist der Markt und die sich ständig verändernden Bedürfnisse der Verbraucher. Unternehmen müssen mit hohem Innovationsdruck neue Produkte schaffen, um Bedürfnisse und Nachfrage zu befriedigen.

Wie bereits erwähnt nimmt auch das Thema E-Commerce in der FMCG-Branche immer mehr Platz ein. Die Digitalisierung birgt für FMCG viele Chancen, aber auch zahlreiche Risiken. Die sich ständig ändernden Kundenvorlieben und -bedürfnisse können im digitalen Zeitalter präziser erfasst und schneller befriedigt werden. Durch Marktforschung werden neue Produkte in kurzer Zeit intensiv aus Kundenperspektive durchleuchtet. Datengetriebene Erkenntnisse eröffnen Chancen, die Zielgruppe enger zu definieren und Marketingkampagnen schneller anzupassen.

Aber die Verkaufszahlen der vergangenen Dekade zeigen einen weiteren wichtigen Trend: Unter Verbrauchern dreht sich der Wind hin zu mehr Nachhaltigkeit. Die Corona-Pandemie hat uns die Probleme der Zeit vor Augen geführt und die Dringlichkeit der Klimakrise gnadenlos unterstrichen. Immer mehr Menschen hinterfragen ihren Konsum kritisch und legen mehr Wert auf Bio-Lebensmittel und regionale Produkte sowie eine vegetarische oder vegane Ernährung. Ähnliche Kriterien werden auch bei Körper- und Hygieneartikeln sowie Putz- und Reinigungsmitteln immer wichtiger. Der Markt reagiert darauf: Nicht nur Bio-Produkte boomen, sondern auch die Palette der Fleischersatzprodukte wird immer breiter. Immer mehr Marken mit nachhaltigen und umweltschonenden Putzmitteln erobern den Markt. Konventionelle Produkte werden dadurch zunehmend aus den Regalen und Geschäften verdrängt. Marken bieten sich Chancen, nachhaltige Produkte mit positivem Impact zu entwickeln und erfolgreich auf den Markt zu bringen.

So tickt das FMCG-Segment Food

Um Marken und Hersteller bei den Anforderungen des FMCG-Marktes mit Zahlen und Daten rund um das Konsumverhalten im Bereich Lebensmittel zu unterstützen, hat Appinio im November 2020 eine deutschlandweite repräsentative Studie (nach Alter und Geschlecht) mit 2.000 Konsumenten durchgeführt. Aus den zahlreichen Fragen und Antworten zu persönlichen Vorlieben rund um Einkauf und Konsum von Nahrungsmitteln ergeben sich etliche spannende Erkenntnisse, die von neuen, aber auch bereits etablierten Marken genutzt werden können:

- Viele Verbraucher sind offen für Neues

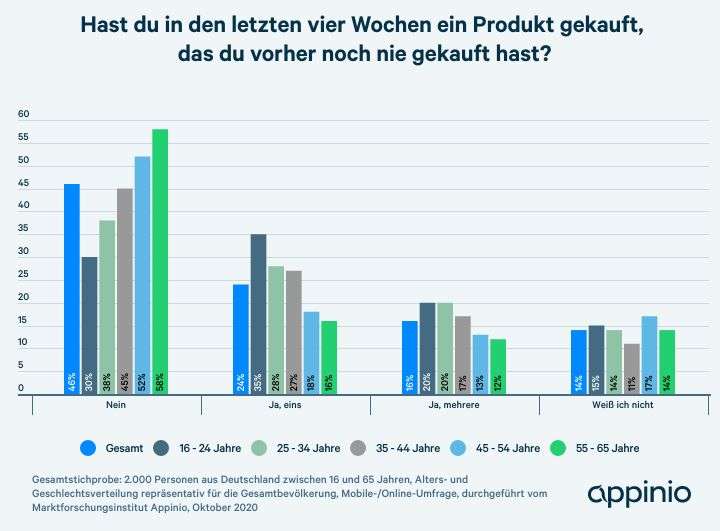

Auch wenn der Markt hart umkämpft ist, sind viele Konsumenten offen gegenüber neuen Produkten: Vier von zehn Menschen (40%) hatten in den letzten vier Wochen (zum Zeitpunkt der Umfrage) ein neues Produkt gekauft. Vor allem junge Menschen sind experimentierfreudig: 55 Prozent der 16- bis 24-Jährigen, sowie jeder zweite Student (52%) kaufte sich in den vergangenen vier Wochen ein neues Produkt beim Einkaufen.

- Essen top, Kosmetik flop

Geht es um das Ausprobieren neuer Produkte, herrschen nicht in jedem Segment die gleichen Bedingungen. Vor allem bei Nahrungsmitteln suchen viele Verbraucher die Abwechslung: Befragte, die sich im vergangenen Monat etwas Neues gekauft haben, griffen am häufigsten bei Lebensmitteln (35%), Süßwaren bzw. Snacks (33%) sowie Tiefkühlprodukten (20%) zu. Weniger Lust auf das Unbekannte herrschte bei den Befragten bei Kosmetik (12%) und alkoholfreien sowie alkoholischen Getränken (jeweils 13%).

- Empfehlung schlägt Werbung

Warum geben Menschen neuen Produkten eine Chance? Lebensmittelmarken sind mit ihrer Produktwerbung im öffentlichen Raum und auf diversen Werbekanälen und sozialen Medien omnipräsent. Die Studie hat jedoch gezeigt, dass in erster Linie nichts über die persönliche Empfehlung von Bekannten (26%) geht. Ein weiterer Weg, der für Kunden kaum Risiko birgt und öfters zum Ausprobieren einlädt, sind Probieraktionen und Coupons (25%). Zudem erreicht eine Marke potenzielle Kunden besser, wenn die Produktwerbung direkt im Laden betrieben wird (22%), als wenn sie irgendwo im öffentlichen Raum oder zum Beispiel im TV gespielt wird.

- Online-Boom nicht bei Lebensmitteln

Auch wenn nicht zuletzt durch die Corona-Pandemie viele Menschen und Unternehmen auf digitale Einkaufswege umsatteln und generell mehr online bestellt wird, scheint es den Bereich Lebensmittel erst einmal kaum zu berühren. Nicht mal drei von zehn Befragten (28%) können sich vorstellen, ihre Nahrungsmittel online zu bestellen. Unter den jungen Menschen herrscht wieder einmal größere Experimentierfreude: Jeder Dritte zwischen 25 und 34 Jahren (36%) kauft Lebensmittel nicht ausschließlich offline.

- Klassische Rollenverteilung

Die Appinio-Studie fragte inmitten der Corona-Pandemie: Wer trägt Verantwortung für den Einkauf? Eher Frauen als Männer kaufen ein (72 vs. 55%). Egal ob Molkereiprodukte, Brotaufstrich, Obst & Gemüse oder Snacks & Süßwaren: Der Lieblingsort zum Einkaufen ist stets der Supermarkt. Lediglich bei Backwaren vertrauen die Deutschen häufiger auf die fachkundige Beratung in der Bäckerei.

- Gos & No-Gos

Wo Menschen einkaufen, hängt von vielen Faktoren ab. Am wichtigsten sind den Befragten Sauberkeit (93% nannten dies als Kriterium), Vielfalt bei der Produktauswahl (90%) sowie die Lage des Geschäfts (88%). Für die Entscheidung weniger relevant, aber immer noch wichtig, sind hingegen Treueprogramme (50%) sowie die Größe der Bio-Auswahl und Markenauswahl (60 bzw. 62%).

So denken Verbraucher über Körperpflege und Hygieneprodukte

Neben Nahrungsmitteln ist der Bereich der Körper- und Hygieneprodukte ein weiteres großes Segment im FMCG Bereich, welches jedes Jahr vergleichsweise hohe Umsätze erzielt. Bei Auswahl und Konsum solcher Produkte ticken Verbraucher aber anders, wie eine neue Appinio-Studie herausgefunden hat. Die im Juni 2021 deutschlandweit repräsentativ durchgeführte Studie (nach Alter und Geschlecht) mit 1.000 Konsumenten zeichnet ein anderes Bild als bei den Food-Vorlieben:

- Drogerie als Tempel der Pflege

Geht es um Körperpflegeprodukte, sind Drogerien immer noch die erste Anlaufstelle. Die Mehrheit der Befragten geht in Drogerien, um alltägliche Pflegeprodukte wie Deos (59%), Duschgel (57%), Lotionen (63%) oder Haarpflegeprodukte (58%) zu erwerben. Nicht mal ein Zehntel der Befragten kauft diese Produkte in Online-Shops, denn der Großteil will Produkte vor dem Kauf testen, riechen oder anfassen (56%), aber auch mögliche Versandkosten sparen (41%).

- Nichts geht über den Preis

Für jeden Zweiten (51%) ist der Preis das wichtigste Kriterium beim Kauf eines Pflege- oder Hygieneproduktes. Erst danach spielen die eigene Erfahrung (36%) sowie Hautverträglichkeit (32%) eine Rolle. Die Marke zählt für jeden fünften Befragten (21%) als Kaufargument.

Wenig ausschlaggebend sind hingegen Labels bzw. Zertifikate (5%), ein ansprechendes Verpackungsdesign (5%) sowie die Tatsache, dass ein Produkt vegan ist (6%).

- Angaben zu Inhaltsstoffen spaltet Befragte

Jeder Zweite (51%) findet die Branche für Pflege- und Hygieneprodukte transparent, was die Verwendung, Aufzählung und Erklärung von Inhaltsstoffe angeht. Die Mehrheit (66%) findet zudem, dass die Branche die unterschiedlichen Bedürfnisse und Diversität der Menschen berücksichtigt.

- Empfehlung bleibt das beste Verkaufsargument

Ähnlich wie bei Lebensmitteln spielt die Empfehlung von Freunden eine zentrale Rolle beim Ausprobieren neuer Produkte — 35 Prozent der Befragten gaben dies als Hauptgrund an, ein neues Produkt zu testen. Des Weiteren funktionieren TV-Spots sowie die direkte Werbung in Geschäften (jeweils 25%) gut, um Verbraucher für ein neues Produkt zu begeistern. Am wenigsten Einfluss haben Werbung mit Plakaten (6%), im Radio (7%) oder in Printmedien (10%).

- Trendthema nachhaltige Körperpflege

Acht von zehn Menschen (82%) liegt das Thema Nachhaltigkeit am Herzen, für ähnlich viele ist das auch beim Kauf von Pflege und Hygieneprodukten nicht anders (75%). Verbraucher achten besonders darauf, ob ein Produkt frei von Mikroplastik und ohne Tierversuche entstanden ist (jeweils 39%). Auch eine umweltfreundliche sowie ressourcenschonende Herstellung findet Anklang (33%). Weniger wichtig sind hingegen ausschließlich vegane Inhaltsstoffe (11%), die Verwendung lokaler Zutaten (14%) sowie die Tatsache, dass so wenig Inhaltsstoffe wie möglich im Produkt enthalten sind (17%).

Sie möchten noch tiefer in die Ergebnisse dieser Studie eintauchen?

Oder nutzen Sie den Analyzer, um die Zahlen ganz genau zu betrachten:

Mehr über Appinio

Die Marktforschungsplattform Appinio ermöglicht es Unternehmen, weltweit tausende Meinungen spezifischer Zielgruppen in wenigen Minuten zu erhalten. Jeder kann so erstmals Entscheidungen und Ideen in Echtzeit validieren. Als schnellste Lösung für Marktforschung liefert Appinio Feedback aus 50+ Märkten und hilft Unternehmen dabei, Agilität und Consumer Centricity in die Realität umzusetzen.

Fakten, die im Kopf bleiben 🧠

Interessiert an weiteren Insights? Dann sind unsere Reports genau das richtige, mit Trends und Erkenntnissen zu allen möglichen Themen.